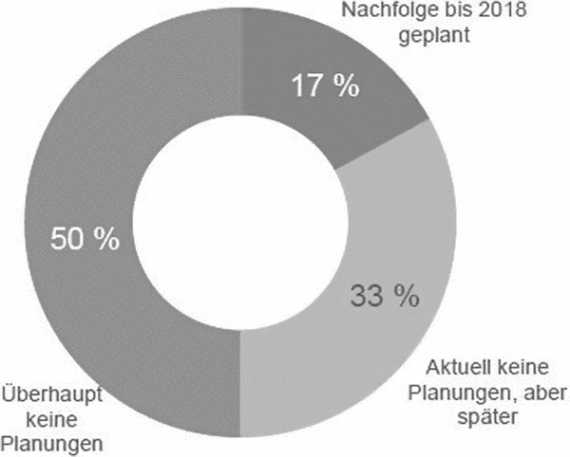

Unternehmensnachfolge – 50% haben keinen Plan!

Mergers & Aquisitions

M&A – Die Unternehmensnachfolge – Überblick, Zusammenhänge,

Gefahren und Strategien zur erfolgreichen Umsetzung.

Unternehmensnachfolge und Unternehmensübergabe aus gesellschaftsrechtlicher Sicht

Dieser Beitrag befasst sich in erster Linie mit der Unternehmensnachfolge aus der Sicht eines Fachanwaltes für Handels- und Gesellschaftsrecht, also den gesellschaftsrechtlichen und erbrechtlichen Voraussetzungen.

- Eine erfolgreiche Überführung eines Unternehmens auf die nachfolgende Generation ist nicht nur für die betroffenen Gesellschafter, sondern auch für das Unternehmen, seine Mitarbeiter, Kunden und Lieferanten von existenzieller Bedeutung.

- Eine erfolgreiche Unternehmensnachfolge liegt zugleich im volkswirtschaftlichen Interesse.

Dies ergibt sich aus der Übersicht – Nachfolgepläne im Mittelstand:

Quelle: KfW Research, Fokus Volkswirtschaft Nr. 132, 11.7.2016

Hieraus ist ersichtlich, dass etwa 17 % der mittelständischen Unternehmer in Deutschland bis zum Jahr 2018 planten, das Unternehmen an einen Nachfolger zu übergeben bzw. zu verkaufen. Das sind etwa 620.000 Unternehmen mit über 4 Mio. Beschäftigten.

Update: 230.000 kleine und mittlere Unternehmen strebten bis Ende 2022 eine Nachfolge an

Quelle: KfW Webseite/ Pressemitteilungen (Original Artikel lesen)

Die wichtigsten Erfolgsfaktoren für eine erfolgreiche Unternehmensnachfolge

Aus Sicht der Unternehmer ergeben sich die wichtigsten Erfolgsfaktoren aus nachfolgender Übersicht:

Quelle: KfW Research, Fokus Volkswirtschaft Nr. 132, 11.7.2016

Hieraus ergibt sich, dass eine Unternehmensnachfolge gründlich überlegt werden will.

Daneben sind zahlreiche weitere Gesichtspunkte – persönliche, ideelle, konjunkturelle, wirtschaftliche, steuerliche – zu beachten, auf die an dieser Stelle nicht oder nur kurz eingegangen werden kann.

- Die Basis für eine erfolgreiche Unternehmensnachfolge und Unternehmensübergabe bilden jedoch stets die rechtlichen Rahmenbedingungen. Hierauf gilt es ein besonderes Augenmerk zu richten.

Häufig werden vorrangig steuerliche Gestaltungsmöglichkeiten betrachtet und anschließend die rechtlichen Rahmenbedingungen hieran angepasst. Dies führt jedoch oft zu unerwünschten und ungewollten Auswirkungen.

Vorrangig sind stets die rechtlichen Rahmenbedingungen, insbesondere der Gesellschaftsvertrag (Satzung) den tatsächlichen Gegebenheiten und den den Interessen der Beteiligten anzupassen. Nur so ist gewährleistet, dass das Unternehmen auch erfolgreich fortgeführt werden kann. Unter im übrigen gleichwertigen Lösungen sollte dann die steuerlich günstigste gewählt werden.

Im folgenden stelle ich die wichtigsten rechtlichen Möglichkeiten dar, die zur Regelung und Gestaltung einer Unternehmensnachfolge verfügbar sind.

Meine Darstellung konzentriert sich auf drei Schwerpunkte, die zugleich die drei unterschiedlichen Phasen der Unternehmensnachfolge betreffen.

- In der ersten Phase (A.) geht es zum einen darum, die konkreten Regelungen für die spätere Unternehmensnachfolge zu treffen und zum anderen um die Beantwortung der Frage, ob und in welcher Form eine Verbindung zwischen dem Unternehmen und dem potentiellen Unternehmensnachfolger hergestellt werden soll.

- Die zweite Phase (B.) betrifft den Vollzug der Unternehmensnachfolge. Diese kann bereits vor dem Tode des eigentlichen Unternehmensträgers eingeleitet werden. Die Überführung des Unternehmens kann aber auch erst mit dem Todesfall erfolgen. Hierbei geht es vor allem um die Gestaltung der gesellschaftsvertraglichen Nachfolgeklauseln und der letztwilligen Verfügung (Testament).

- Die dritte Phase (C.) betrifft die Ausgestaltung der Gesellschaft für die Zeit nach dem Vollzug der Unternehmensnachfolge.

- Abschließend stelle ich unter (D.) die Grundsätze meiner Beratung als Fachanwalt für Handels- und Gesellschaftsrecht für eine erfolgreiche Unternehmensnachfolgeberatung näher dar, damit Sie sich ein Bild über meine Tätigkeit und den Umfang meiner Leistungen machen können.

A. Vorbereitung der Unternehmensnachfolge und Unternehmensübergabe

I. Das Modell der teilweisen Unternehmensnachfolge

Ein wesentlicher Grundsatz erfolgreicher Nachfolgeplanung besteht darin, diese langfristig vorzubereiten.

Hierzu zählt auch die Überlegung, ob eine teilweise Unternehmensnachfolge in Betracht kommt.

Als Phase der teilweisen Unternehmensnachfolge lässt sich der Zeitabschnitt bezeichnen, in dem potentielle Unternehmensnachfolger dem Unternehmen angenähert werden.

Bisweilen möchte der bisherige Seniorgesellschafter seine aktive Rolle schon zu einem Zeitpunkt abgeben, zu dem er sich um die Geschicke des Unternehmens durchaus noch kümmern kann. Dann liegt es nahe, dass er den Übergang auf die nachfolgende Generation als Mitglied eines Beirats- oder Gesellschafterausschusses überwacht und steuert.

Neben einer Anbahnung des Generationenwechsels in der Geschäftsführung kommt die Näherung der künftigen Generation an die Gesellschaft auch in Form einer frühzeitigen Beteiligung auf Gesellschafterebene in Betracht.

In der Regel sind solche Beteiligungen eher steuerlich motiviert.

Zum einen können sie zu dem Zweck verfolgen, die steuerlichen Freibeträge auszunutzen. Zum anderen können sie dem Ziel dienen, die günstigere Progression von Kindern oder sonstigen potentiellen Nachfolgern zu nutzen. Hinzu kommt, dass Übertragung von Gesellschaftsanteilen selbst in einem späteren Veräußerungsfall von Vorteil sein kann, wenn die Beteiligungen der einzelnen Gesellschafter an der GmbH unter 25% fällt. Dann können die GmbH-Anteile nämlich nach Ablauf der Sperrfrist im Hinblick auf die erfolgte Wertsteigerung steuerfrei veräußert werden.

- Es ist jedoch davor zu warnen, diese Frage ausschließlich aus einem steuerrechtlichen Blickwinkel zu betrachten.

Eine allmähliche Anbahnung der Unternehmensnachfolge führt stets zu mehr Vertrauen, Transparenz und Vorhersehbarkeit im Unternehmen.

Die frühzeitige Beteiligung von Kindern oder sonstigen potentiellen Nachfolgern sollte aber nicht als jederzeit empfehlenswerte Patentlösung angesehen werden, da auch die Aufnahme von Minderheitsgesellschaftern – auch wenn es sich um Kinder oder Verwandte handelt – stets mit einem gewissen Verlust von Entscheidungs- und Einflussrechten verbunden ist.

Welche Form der Anbahnung der Unternehmensnachfolge im konkreten Fall ratsam ist, hängt entscheidend vom individuellen Zuschnitt des Unternehmens ab.

Wichtig ist daher, sich frühzeitig mit den in Betracht kommenden Möglichkeiten auseinanderzusetzen.

In diesem Zusammenhang sehe ich meine Aufgabe darin, den in der Entscheidungssituation stehenden Unternehmern die Vor- und Nachteile einer Aufnahme potentieller Nachfolger aufzuzeigen.

II. Vertragliche Vorbereitungen

Entscheidet sich ein Gesellschafter für eine teilweise Unternehmensnachfolge, liegt der Schwerpunkt der meiner Beratungstätigkeit darin, die Gesellschaftsform und den Gesellschaftsvertrag auf diese neue Situation hin zu überprüfen und gegebenenfalls zu entsprechend anzupassen.

1. Überprüfung der Gesellschaftsform

Zunächst gilt es zu überprüfen, ob die bestehende Gesellschaftsform für eine Aufnahme von Minderheitsgesellschaftern geeignet ist.

Für eine OHG, die zwingend eine persönliche Haftung ihrer Gesellschafter erfordert und bei der nach dem – insoweit allerdings abdingbaren – gesetzlichen Vorschriften den Gesellschaftern stets Geschäftsführungsbefugnis zukommt, wird man dies in aller Regel verneinen müssen.

Handelt es sich um eine KG, kommt eine vorzeitige Aufnahme des potentiellen Unternehmensnachfolgers als Kommanditist in Betracht.

Häufig wird sich jedoch die Frage stellen, ob man die Gesellschaft nicht im Hinblick auf die spätere Unternehmensnachfolge in eine GmbH & Co. KG umwandelt. Eine entsprechende Umwandlung ermöglicht es, einen möglichen Nachfolger zunächst nur als Kommanditisten aufzunehmen und ihm erst später eine Beteiligung an der Komplementär-GmbH einzuräumen, der die Geschäftsführungsbefugnisse zustehen.

Des Weiteren kommt aber auch die Umwandlung in eine GmbH in Betracht, die sich aufgrund der gesellschaftsvertraglichen Gestaltungsfreiheit in besonderer Weise dazu eignet, den spezifischen Eigenheiten des jeweiligen Unternehmens durch einen individuellen Zuschnitt des Gesellschaftsvertrages (Satzung) Rechnung zu tragen.

Schließlich kann sich – etwa bei einer GmbH mit einer Vielzahl von Gesellschaftern, die sich mit Blick auf die kommende Generation noch einmal vervielfachen – auch die Frage stellen, ob in Vorbereitung des Generationswechsels eine Umwandlung der GmbH in eine AG in Betracht kommt.

2. Überarbeitung des Gesellschaftsvertrages

Ein Rechtsformwechsel in einer solchen ersten Phase ist jedoch nicht die Regel, sondern eher die Ausnahme. Fast immer geht es zunächst um eine Überarbeitung des Gesellschaftsvertrags vor dem Hintergrund eines Hinzutretens weiterer Gesellschafter, deren Einflussrechte in aller Regel zunächst gering gehalten werden sollen.

a. Stammesverfassung

Häufig liegen ältere Gesellschaftsverträge vor, die ganz auf den Gründer oder zumindest einigen Gründerfamilien zugeschnitten sind, ohne die Vermehrung der einzelnen Familiengesellschafter im Wege einer Nachfolgeregelung zu berücksichtigen.

Solche Gesellschaftsverträge sind meist mit Blick auf eine Stammesverfassung anzupassen, dies bedeutet, dass einzelne Familienstämme gebildet werden, an die Rechte und Pflichten (z. B. Benennungsrechte, Vorkaufsrechte, ggf. eine Bündelung von Stimmrechten, o. Ä.) angebunden werden.

b. Mehr- und Minderstimmrechte, Mehrheitserfordernisse

Zentrale Bedeutung haben darüber hinaus die Beschlussmehrheitserfordernisse sowie die den einzelnen Gesellschaftern zustehenden Stimmquoten.

Häufig kommt es darauf an, sicherzustellen, dass die Entscheidungsbefugnis in hinsichtlich der Bestellung von Geschäftsführern sowie bei strukturellen Änderungen der Gesellschaft zunächst bei den Altgesellschaftern verbleibt.

Die Vertragspraxis greift in der GmbH hierfür häufig auf Mehrstimmrechte zugunsten der Altgesellschafter zurück oder weist den hinzutretenden Gesellschaftern Minderstimmrechte zu.

Bei dem Mehrstimmrecht handelt es sich um ein Sonderrecht eines Gesellschafters, das diesen berechtigt mehr Stimmen abzugeben, als es seiner Beteiligung entspricht.

Das Instrumentarium von Mehr- und Minderstimmrechten sowie das Instrumentarium entsprechender Beschlussmehrheiten gewährleistet eine weitgehende Sicherung der Handlungs- und Entscheidungsfreiheit der Altgesellschafter.

c. Sonderformen

Hinzuweisen ist schließlich auf zwei weitere Gestaltungsformen, die für eine frühzeitige Beteiligung künftiger Unternehmensnachfolger in Betracht kommen.

- Eine Sonderform, die für die Einräumung einer frühen Beteiligung potentieller Rechtsnachfolger in Betracht kommen, ist die Übertragung von Geschäftsanteilen unter Nießbrauchsvorbehalt. Damit wird dem potentiellen Nachfolger zwar bereits ein Geschäftsanteil zugewendet, nicht jedoch die daraus fließende wirtschaftliche Position verschafft. Darüber hinaus können sich mit dem Nießbrauch – je nach Gesellschaftsform und Ausgestaltung – auch Einschränkungen der Einflussrechte des künftigen Anteilsinhabers verbinden.

- Eine weitere Sonderform ist die Begründung einer stillen Beteiligung. Letztere ist jedoch meist weitgehend steuerlich motiviert. Die damit verbundene Einbindung in die Organisation der Gesellschaft und damit die Vorbereitung für einen weiteren Beteiligungszuwachs treten gegenüber anderen Möglichkeiten deutlich zurück.

d. Regelung der endgültigen Unternehmensnachfolge

Zur Phase der Vorbereitung der Unternehmensnachfolge gehört auch, die Regelung für eine endgültige Überleitung des Unternehmens auf die Nachfolgegeneration – oder auch für deren Ausscheiden aus dem Unternehmen – zu entwickeln.

Auch dies geschieht regelmäßig durch entsprechende gesellschaftsvertragliche und testamentarische bzw. erbvertragliche Regelungen.

B. Durchführung der Unternehmensnachfolge und Unternehmensübergabe

I. Der Vollzug der Übergabe unter Lebenden

- Die Unternehmensnachfolge wird regelmäßig im Zusammenhang mit dem Tod von Gesellschaftern besprochen, insbesondere von solchen, die für das Unternehmen von tragender Bedeutung waren.

Für einen Teil der Fälle – insbesondere solche, in denen der Gesellschafter unerwartet verstirbt – ist diese Sichtweise zutreffend.

In anderen Fällen wird sich jedoch das Ausscheiden der maßgebenden Persönlichkeiten – wie dargelegt – eher allmählich in Teilschritten vollziehen.

Ein letzter Teilschritt liegt vielfach darin, dass die Beteiligung – oder zumindest eine Mehrheitsbeteiligung sowie die maßgeblichen Managementfunktionen – bereits zu Lebzeiten der Altgesellschafter auf die nächste Generation übertragen werden.

Schwierigkeiten können sich bei der Umsetzung des ins Auge gefassten Nachfolgemodells dann ergeben, wenn die Gesellschaft aus mehreren Gesellschaftern besteht und Abtretung von Geschäftsanteilen Vinkulierungen unterliegt.

Grundsätzlich sind Gesellschaftsanteile frei übertragbar. Allerdings enthalten die meisten Gesellschaftsverträge hinsichtlich der Abtretung von Geschäftsanteilen Zustimmungserfordernisse, die nicht selten mit Vorkaufs- und Vorerwerbsrechten kombiniert werden. Solche Übertragungsbeschränkungen können sich für den vorzeitigen Vollzug des Generationswechsels als hinderlich erweisen, wenn der Gesellschaftsvertrag keine Öffnungsklauseln – etwa zugunsten von Abkömmlingen – vorsieht und die vorgesehene Übertragung auch nicht die Zustimmung der übrigen Gesellschafter findet.

In der Praxis ergeben sich Probleme der Akzeptanz der Mitgesellschafter insbesondere dann, wenn über die Eignung der in Betracht kommenden Nachfolger, insbesondere der Kinder von Gesellschaftern, unterschiedliche Auffassungen bestehen.

Schwierigkeiten resultieren bisweilen aber auch daraus, dass die Zustimmung zur Überleitung des Unternehmens auf die nächste Generation von Zugeständnissen in anderen Streitpunkten abhängig gemacht wird, deren Lösung die Mitgesellschafter im Zusammenhang mit der Unternehmensnachfolge durchsetzen wollen.

Vielfach kommt es im Rahmen der Überleitung eines Unternehmens auf die nachfolgende Generation in Betracht, die Gesellschaftsstruktur auch im übrigen zu verändern. Zu denken ist an eine Abfindung derjenigen Gesellschafter oder Gesellschaftergruppen, die keine geeigneten Nachfolger haben. Dies gilt vor allem dann, wenn sie der Überleitung des Unternehmens auf die potentiellen Nachfolger der übrigen Gesellschafter skeptisch gegenüberstehen.

II. Grundmodelle der Regelung der Unternehmensnachfolge im Todesfall

- Auch wenn sich die Unternehmensnachfolge in der Praxis oft bereits zu Lebzeiten vollzieht oder anbahnt, können die Gesellschaftsverträge auf Regelungen über die Unternehmensnachfolge von Todes wegen nicht verzichten.

Diese Regelungen im Gesellschaftsvertrag haben Vorsorgecharakter für den Fall des unerwarteten Todes, ergänzen darüber hinaus aber auch die partielle Unternehmensnachfolge.

Die zur Verfügung stehenden Grundmodelle stelle ich nachfolgend dar:

1. Auflösung der Gesellschaft

Anders als bei der Personengesellschaft wird der Bestand der GmbH durch den Tod eines Gesellschafters bereits nach der gesetzlichen Grundregel nicht infrage gestellt.

Man kann allenfalls danach fragen, ob es Vertragsgestaltungsmöglichkeiten gibt, die einen Auflösungsbeschluss vorwegnehmen. So wäre es denkbar, die Dauer der Gesellschaft auf die Lebenszeit eines bestimmten Gesellschafters zu beschränken, sodass die Gesellschaft mit seinem Tod als aufgelöst gilt und in das Liquidationsstadium eintritt.

Solche Regelungen sind in der GmbH zulässig, der Auflösungsgrund bedarf indessen einer eindeutigen statutarischen Grundlage.

2. Fortsetzung der Gesellschaft und Ausscheiden der Erben

Vertragsgestaltungen, die zu einem automatischen Ausscheiden der Erben führen, sind in der GmbH nicht ohne Weiteres möglich. Trotzdem lässt sich vom Ergebnis her das gleiche wirtschaftliche Ergebnis erzielen.

Eine Möglichkeit besteht darin, den Geschäftsanteil zu Lebzeiten bedingt auf den Todesfall auf die Mitgesellschafter zu übertragen.

Die bereits zu Lebzeiten vollzogene, aber durch den Tod aufschiebend bedingte Abtretung kommt jedoch im Hinblick auf die nach §161 BGB eintretende Bindungswirkung in der Praxis für derartige Falllösungen letztlich kaum in Betracht. Sie setzt regelmäßig voraus, dass der Begünstigte feststeht und an der Vereinbarung mitwirkt.

Demgegenüber sollen durch Fortsetzungsklauseln meist alle – auch etwaige künftige – Mitgesellschafter begünstigt werden.

Von besonderer Bedeutung sind daher klare Regelungen im Gesellschaftsvertrag (Satzung), die die Einziehung eines Geschäftsanteils auf den Todesfall vorsehen.

Diese Einbeziehung kann zwingend vorgesehen werden; sie kann aber auch in das Ermessen der verbleibenden Gesellschafter gestellt werden.

Ein Geschäftsanteil kann unmittelbar im Anschluss an seinen Übergang auf die Erben vernichtet werden, wenn die Satzung eine Einbeziehung vorsieht. Die Erben werden dann unmittelbar nach ihrem Eintritt in die Gesellschaft – sofern ausreichendes Kapital zur Zahlung der geschuldeten Abfindung zur Verfügung steht – aus dieser ausgeschlossen.

Probleme ergeben sich dabei, wenn in der Gesellschaft kein ausreichendes Kapital zur Zahlung der geschuldeten Abfindung zur Verfügung steht. Das Einziehungsentgelt darf nur aus dem das Stammkapital übersteigenden Vermögen der Gesellschaft geleistet werden (§§ 34 Abs.3, 30 Abs.1 GmbHG).

Aus diesem Grund ist es wichtig, neben der Möglichkeit der Einziehung in der Satzung auch zu bestimmen, dass die Erben verpflichtet sind, auf Beschluss der Gesellschafterversammlung ihre Geschäftsanteile auf alle oder einzelne übernahmewillige Gesellschafter zu übertragen.

In diesem Fall erfolgt die Abfindung aus dem Vermögen der die Anteile übernehmenden Gesellschafter.

Neben der Frage der Bestimmung des Abfindungsbetrags oder Kaufpreises ist regelmäßig auch die Frage der Sicherung solcher Ansprüche von Bedeutung. Sieht der Vertrag sofortige Bezahlung vor, kann die Abfindung Zug um Zug erfolgen. Häufig werden jedoch Stundungsvereinbarungen getroffen, sodass es angemessen erscheint, in den Verträgen entsprechende Sicherheitsleistungen vorzusehen

Demgegenüber erweist sich die verbleibende Alternative, das Ausscheiden der Erben bis zur vollständigen Zahlung des Kaufpreises hinauszuschieben, in aller Regel als problematisch. Sie wirft zahlreiche Folgeprobleme hinsichtlich der Frage auf, inwieweit demjenigen, der zwar noch Gesellschafter ist, dessen Ausscheiden aber bereits vorprogrammiert ist, in der Zwischenzeit noch Mitverwaltungsrechte zugestanden werden können und müssen.

3. Fortsetzung der Gesellschaft mit Erben

Keine Probleme bereitet in der GmbH der Fall, dass die Gesellschaft mit den Erben fortgesetzt werden soll. Dieses Ergebnis entspricht vielmehr dem dispositiven gesetzlichen Regelungsmodell. Deshalb bedarf es keiner besonderen Vorkehrungen im Gesellschaftsvertrag, wenn die Erben an die Stelle eines Gesellschafters treten sollen. Allerdings sind regelmäßig organisationsrechtliche Bestimmungen zweckmäßig.

4. Kombinationsmodelle

Weit verbreitet sind in der GmbH auch Kombinationsmodelle, die weder ausnahmslos Ausscheiden der Erben anordnen noch eine Fortsetzung der Gesellschaft mit jedem beliebigen Erben zulassen.

Da die GmbH-Anteile von Gesetzes wegen auf die Erben übergehen, müssen entsprechende Klauseln im Gesellschaftsvertrag anordnen, dass die Erben die Geschäftsanteile unter bestimmten Voraussetzungen nicht behalten dürfen.

Die Verpflichtung, aus der Gesellschaft auszuscheiden, kann dabei entweder durch die Anordnung der Einziehung oder durch eine Abtretungsverpflichtung sichergestellt werden. Derartige Bestimmungen werden regelmäßig in Familienunternehmen, getroffen und zielen meist darauf ab, dass nur Abkömmlinge eines Gesellschafters in der Gesellschaft verbleiben dürfen. Häufig soll dies auch für Ehegatten gelten.

Für sonstige Erben ordnet der Gesellschaftsvertrag häufig ein Ausscheiden an. In der Familiengesellschaft verbreitete Klauseln lauten etwa wie folgt:

„Geht ein Geschäftsanteil von Todes wegen auf eine oder mehrere Personen über, die weder Gesellschafter, noch Ehegatten oder Abkömmlinge eines Gesellschafters oder Ehegatten von Abkömmlingen eines Gesellschafters sind, kann die Gesellschafterversammlung – unter Ausschluss des Stimmrechts des betroffenen Gesellschafters – innerhalb von drei Monaten nach Kenntnis des Erbfalls die Einziehung oder Übertragung des Geschäftsanteils beschließen”.

Wichtig sind Bestimmungen über die Abfindung. Bei der GmbH besteht nämlich – wie auch bei der Personengesellschaft – die Notwendigkeit, das Abfindungsguthaben bzw. den Kaufpreis, seine Fälligkeit und seine etwaige Besicherung zu regeln.

III. Abfindungsregelungen

1. Der zu regelnde Grundkonflikt

Es liegt auf der Hand, dass die in der Gesellschaft verbleibenden Gesellschafter ein Interesse daran haben, dass der Gesellschaft durch die Abfindung ausscheidender Gesellschafter nicht die zur Aufrechterhaltung des Geschäftsbetriebs oder zur Durchführung weiterer Expansionspläne erforderliche Liquidität entzogen wird. Die verbleibenden Gesellschafter haben daher naturgemäß ein Interesse an Abfindungsbeschränkungen.

Andererseits hat der ausscheidende Gesellschafter ein Interesse daran, dass er oder seine Erben angemessen abgefunden werden. Der Angemessenheit entspricht es nach seinen Vorstellungen eine dem tatsächlichen Wert, also dem Verkehrswert des Anteils, entsprechende Abfindung zu erhalten.

Dieser Grundkonflikt ist einer angemessenen Regelung zuzuführen. Dabei sind die tatsächlichen Ausgangssituationen häufig sehr unterschiedlich, so dass man verallgemeinernde Ratschläge nicht geben kann.

Typisch sind Fälle, in denen nicht feststeht, wer der Betroffene sein wird. In solchen Fällen einigen sich die Gesellschafter oft auf vermittelnde Lösungen, die die Abfindung weder allzu sehr einschränken, noch den vollen Verkehrswert zum Ansatz bringen.

Steht hingegen fest, wer von einer Abfindung in erster Linie betroffen sein wird – etwa der kinderlose Gesellschafter oder der Geschäftsführer, der ohnehin nur auf die Dauer seiner aktiven Tätigkeit in die Gesellschaft aufgenommen wurde – sind die Interessengegensätze vorprogrammiert. Je nach der Verhandlungssituation werden Gestaltungen vereinbart, die die Abfindung nach dem tatsächlichen Anteilswert bemessen oder auch erheblich einschränken.

Während eine Abfindung zu dem tatsächlichen Verkehrswert – er wird heute regelmäßig nach dem Ertragswerteverfahren ermittelt, d.h. die künftigen Gewinnerwartungen werden kapitalisiert – rechtlich unbedenklich ist, können Regelungen, die zu einer Beschränkung oder gar zu einem Ausschluss der Abfindung führen, problematisch sein.

2. Zulässigkeit von Abfindungsklauseln im Allgemeinen

Bei Fehlen oder Unwirksamkeit entsprechender satzungsmäßiger Regelungen ist dem Gesellschafter als Abfindung der volle wirtschaftliche Wert, also der Verkehrswert seines Anteils zum Zeitpunkt der Einziehung zu gewähren.

Bei der Beantwortung der Frage, ob eine Beschränkung der Abfindung zulässig ist, muss man zwischen den für das Ausscheiden in Betracht kommenden Gründen differenzieren.

Einschränkungen der Gestaltungsfreiheit ergeben sich insbesondere in Fällen, in denen ein Ausscheiden aus einem anderen Grund als von Todes wegen in Rede steht.

Dies gilt insbesondere auch für die verbreitete Buchwertklausel, die die Abfindung am Buchwert der Beteiligung misst und damit stille Reserven, die durch Wertsteigerungen, aber auch durch Abschreibungen entstanden sind, ebenso ausschließt wie einen etwaigen Firmenwert.

Die gesellschaftsvertragliche Gestaltungsfreiheit ist in diesen Fällen nicht grenzenlos, so dass Abfindungsbeschränkungen – auch in Form der Buchwertklausel – ggfs. von vornherein nichtig oder einschränkend auszulegen sein können.

Zu unterscheiden ist dabei zwischen:

- einem anfänglichen Missverhältnis zwischen dem satzungsgemäß bemessenen Abfindungsbetrag und dem gesetzlichen Abfindungswert und

- einem erst später eintretenden Missverhältnis zwischen diesen Werten

Besteht bereits in dem Zeitpunkt, in dem die Klausel in die Satzung aufgenommen wird, ein grobes Missverhältnis zwischen der gesetzlichen und der statutarischen Abfindung, ist diese Vereinbarung sittenwidrig und damit nach §138 Abs. 1 BGB nichtig. Die Abfindung hat dann zum vollen Verkehrswert zu erfolgen.

Tritt eine solche erhebliche Diskrepanz erst nachträglich ein, bleibt die Klausel zwar grundsätzlich wirksam, jedoch wird das Ausmaß der Abfindungsbeschränkung unter Berücksichtigung sämtlicher Umstände des Einzelfalls im Wege ergänzender Vertragsauslegung angepasst. In solchen Fällen hat daher eine zweistufige Prüfung zu erfolgen.

Auf der ersten Stufe wird beurteilt, ob nach den gesamten Umständen des Falles die Entwicklung zu einem groben Missverhältnis zwischen dem tatsächlichen Wert des Anteils und dem Buchwert geführt hat.

Auf der zweiten Stufe wird geprüft, welche Lösung die Parteien redlicherweise gewählt hätten, wenn sie die Auseinanderentwicklung von Verkehrs- und Buchwert bedacht hätten. Indikatoren sind: Das Verhältnis zwischen den genannten Werten, die Dauer der Mitgliedschaft, der Anteil des Ausscheidenden am Aufbau und Erfolg des Unternehmens, der Anlass des Ausscheidens einerseits sowie das im Gesellschaftsvertrag manifestierte Interesse der Gesellschaft, Liquidität und Fortbestand des Unternehmens nicht durch unerträglich hohe Abfindungen zu gefährden, andererseits.

3. Zulässigkeit von Abfindungsklauseln im Todesfall

Die vorstehend aufgezeigten Grundsätze gelten jedoch im Falle des Ausscheidens von Todes wegen nicht:

Die herrschende Meinung in Literatur und Rechtsprechung geht hier vielmehr davon aus, dass im Falle des Ausscheidens von Todes wegen selbst ein völliger Abfindungsausschluss zulässig ist.

Die Zulässigkeit solcher der „Unternehmenserhaltung” dienender Klauseln wird zum Teil damit begründet, dass in einem Abfindungsausschluss oder auch in einem Teilausschluss der Abfindung eine aufschiebend bedingte Verfügung unter Lebenden liege, die sich im Todesfall automatisch vollziehe und deswegen nach §2301 BGB nicht formbedürftig sei.

Andere nehmen ein gegenseitiges Geschäft unter den Gesellschaftern an, durch welches sich die Gesellschafter gegenseitig auf den Todesfall begünstigen, so dass in Wahrheit keine unentgeltliche, sondern eine entgeltliche Vereinbarung (sog. aleatorisches Rechtsgeschäft) vorliege. Dieses Argument hilft jedoch nur dann weiter, wenn die Klausel nicht nur einseitig zu Gunsten bzw. zu Lasten einzelner Gesellschafter wirkt.

Im Rahmen der Nachfolgeregelung sollte jedoch von einem völligen Ausschluss der Abfindung nur sehr vorsichtig Gebrauch gemacht werden.

In jedem Fall sollte zur Absicherung einer solchen Regelung eine Harmonisierung mit dem Testament herbeigeführt werden, indem ein etwa doch entstandener Abfindungsanspruch der Gesellschaft oder dem Gesellschafter, dem die Anteile ohne Gegenleistungspflicht abgetreten werden sollen, vermächtnisweise zugewandt wird.

Folgt man der dargestellten Auffassung, dass selbst ein völliger Ausschluss der Abfindung im Todesfalle keinen grundsätzlichen Einwendungen begegnet, so können erst recht gegen eine Buchwertklausel oder eine sonstige Klausel, die im Ergebnis häufig zu einer erheblich unter dem Verkehrswert liegenden Abfindung führt, keine ernsthaften Bedenken vorgebracht werden.

Oft wird indessen übersehen, dass der Ansatz der Rechtsprechung, wonach Buchwertklauseln zwar von Anfang an wirksam sein können, später jedoch eine Anpassung der Abfindungsbeschränkung im Wege ergänzender Vertragsauslegung in Betracht kommen kann, auch in Fällen der Nachfolge von Todes wegen Bedeutung erlangen kann.

Auch in diesem Fall könnte der Gesichtspunkt der ergänzenden Vertragsauslegung eine Rolle spielen, wenn sich die Diskrepanz zwischen dem tatsächlichen Wert und dem Wert, der sich bei Anwendung der Klausel ergibt, erst später in einer nicht erwarteten Höhe einstellt.

Insoweit beinhalten solche Klauseln zumindest ein gewisses Risiko für eine Korrektur im Rahmen einer prozessualen Auseinandersetzung.

Sollen derartige Korrekturmöglichkeiten ausgeschlossen werden, empfiehlt es sich, dies im Gesellschaftsvertrag ausdrücklich klarzustellen und parallele Regelungen in der letztwilligen Verfügung zu treffen.

C. Gestaltung der Gesellschaft im Hinblick auf die Unternehmensnachfolge und Unternehmensübergabe

Der Gesellschaftsvertrag bedarf nicht nur für die Zeitraum der Anpassung, in der die potentiellen Unternehmensnachfolger bereits als Minderheitsgesellschafter aufgenommen oder in der Geschäftsführung berücksichtigt werden, sondern auch für den Zeitraum nach dem Ausscheiden der bisherigen Gesellschafter, einer sorgfältigen – auf die Bedürfnisse aller Beteiligten zugeschnittenen vertraglichen – Ausgestaltung.

Einige wichtige Gesichtspunkte, die dabei immer wieder eine entscheidende Rolle spielen, möchte ich nachfolgend näher darstellen.

I. Überprüfung der Gesellschaftsform

- Zunächst stellt sich vielfach die Frage, ob die Gesellschaftsform, die für die früheren Gesellschafter sinnvoll war, auch nach deren Ausscheiden zweckmäßig ist.

Insbesondere bei größeren Gesellschaften, deren Gesellschafter sich möglicherweise bereits aus dem Management zurückgezogen haben und deren Gesellschafterkreis sich in Zukunft stark vergrößern wird, ist die Umwandlung in eine AG in Erwägung zu ziehen.

II. Die künftigen Kompetenzen der Gesellschafter

Im Vordergrund steht bei der Überprüfung des Gesellschaftsvertrages stets die Frage, ob und inwieweit inwieweit die derzeitigen Regelungen der Kompetenzen in der Gesellschaft auch in Zukunft noch passend sind.

1. Die Bedeutung eines Gesellschaftsvertrags

Häufig findet man Strukturen vor, die dadurch gekennzeichnet sind, dass die Gesellschaft bis zur Unternehmensnachfolge vollständig von einer Unternehmerpersönlichkeit beherrscht war.

Bisweilen standen auch die Gesellschafter in einem mehr als vertrauensvollen Verhältnis zueinander.

In beiden Fällen hat der Gesellschaftsvertrag für die Gesellschaft und die Gesellschafter überhaupt keine Rolle gespielt. Ein solcher Gesellschaftsvertrag enthält typischerweise überholte Bestimmungen, die der Praxis der Gesellschaft in keiner Weise mehr entsprechen. Gleichwohl kommt es aufgrund der Dominanz einzelner Personen oder des guten Verhältnisses zwischen den Beteiligten nicht zu Streitigkeiten.

Der Gesellschaftsvertrag spielte praktisch keine Rolle. Dies hat häufig gleichzeitig das Fehlen jeglichen Bewusstseins für die Bedeutung des Gesellschaftsvertrages und die Tatsache, dass solche Zustände einen Generationswechsel häufig nicht überdauern, zur Folge.

Erfahrungsgemäß kommt es zwischen denjenigen, die in das Management der Gesellschaft eintreten, und denjenigen, die nur kapitalistisch beteiligt bleiben, zu Interessengegensätzen.

Meist können die Personen, die in die Gesellschaft eintreten, nicht in gleicher Weise dominieren, schon weil ihnen der Vertrauensvorschuss, der den Unternehmensgründern entgegengebracht wird, regelmäßig fehlt.

Es gilt deshalb, den Blick dafür zu schärfen, dass zur Vermeidung von Konflikten in der Nachfolgegeneration eine Überarbeitung und Modernisierung des Gesellschaftsvertrages unentbehrlich ist.

Der Gesellschaftsvertrag muss Vorsorge auch für solche Konflikte treffen, die aus der Sicht der Gründergesellschafter und aufgrund ihrer eigenen Erfahrung kaum vorstellbar sind.

2. Überprüfung des Verhältnisses der nachfolgenden Gesellschafter zu den verbleibenden Gesellschaftern

Ein weiterer Aspekt, unter dem die vorhandenen Gesellschaftsverträge zu überarbeiten sind, ist das Verhältnis der nachfolgenden Gesellschafter zu den verbleibenden Gesellschaftern.

Insbesondere bei Gesellschaften, die bereits mehrere Gesellschafter oder Gesellschaftergruppen aufweisen, findet der Generationswechsel nicht gleichzeitig, sondern in den einzelnen Gesellschaftergruppen oder Gesellschafterstämmen zeitversetzt statt.

Häufig haben sich gewisse Einflusssphären in einer Gesellschaft verdichtet, ohne dass sie notwendigerweise durch gesellschaftsrechtliche Regelungen abgesichert sind.

Stellt etwa ein Gesellschafterstamm einen in der Unternehmensleitung tätigen Manager und verlässt dieser die Gesellschaft, kann nicht angenommen werden, dass sein Nachfolger in gleicher Weise Einfluss gewinnt. In diesen Fällen wird eine detaillierte Regelung der Einflussmöglichkeiten im Gesellschaftsvertrag erforderlich.

Dies bedeutet, dass die Kompetenzen zwischen Gesellschafterversammlung und Geschäftsführung klar voneinander abgegrenzt werden müssen.

Der Gesellschaftsvertrag bedarf der Überprüfung, ob die geltenden Mehrheitserfordernisse sachgerecht sind.

3. Regelung der Kompetenzen zwischen den potentiellen Nachfolgern

Besonderes Augenmerk ist auf die Verteilung der Kompetenzen unter mehreren Nachfolgern zu richten.

Häufig treten an die Stelle eines Gesellschafters mehrere Rechtsnachfolger und es gilt, deren Verhältnis untereinander zu bestimmen.

Grundkonflikte bestehen, wenn einzelne Nachfolger in die Unternehmensleitung nachrücken, während andere nur finanziell beteiligt bleiben sollen.

In solchen Fällen sollten ausgewogene Regelungen angestrebt werden, die den Tätigen den notwendigen Handlungsspielraum verschaffen, zugleich aber den übrigen Gesellschaftern ihre Informations- und Kontrollrechte sichern.

Vor allen Dingen ist regelmäßig darauf zu achten, dass die Anteilszersplitterung bei mehreren Nachfolgern nicht zu einer Schwächung des betroffenen Familienstammes gegenüber den anderen Mitgesellschaftern führt. Unter diesem Gesichtspunkt bieten sich häufig Konsortialabsprachen an, die die Nachfolger untereinander binden und eine Vorabstimmung erzwingen, die letztlich zu einer einheitlichen Stimmrechtsausübung führt. Verbreitet sind auch Bestimmungen, wonach mehrere Rechtsnachfolger einen gemeinsamen Vertreter benennen müssen, durch den die Stimme im Außenverhältnis nur einheitlich ausgeübt werden kann.

Darüber hinaus ist an Vorerwerbs- und Vorkaufsrechte unter den einzelnen Nachfolgern zu denken.

Häufig sieht man auch vor, dass Gesellschafter ihre Anteile nur innerhalb des Familienstammes weiter veräußern oder vererben können.

Andererseits ist vor einer allzu weitreichenden Bindung und Festlegung, auch was die Überführung des Unternehmens in künftige Generationen anbelangt, ausdrücklich zu warnen.

Es sollte stets auf eine angemessene Balance zwischen einer vernünftigen Strukturierung und Bindung einerseits und der notwendigen Flexibilität andererseits geachtet werden.

4. Verstärkung von Kontrollmechanismen

Eine große Rolle bei der Überprüfung von Gesellschaftsverträgen aus Anlass der Unternehmensnachfolge spielt die Frage, inwieweit Kontrollmechanismen zu verstärken sind.

Dabei steht häufig die Besorgnis der derzeit „regierenden” Generation im Vordergrund, die Nachfolgegeneration verfüge noch nicht über die notwendige Erfahrung, um die Geschicke des Unternehmens zu lenken, ohne dass ihr eine Kontrollinstanz, die beratend, teilweise aber auch korrigierend eingreife, zur Verfügung stehe.

Insofern ist der Generationswechsel oft Anlass dafür, die Kompetenzen der Gesellschafterversammlung einzuschränken und einen Beirat oder Verwaltungsrat einzurichten, dem solche Kompetenzen übertragen werden.

Häufig wird vorgesehen, dass der Beirat wesentlichen Geschäftsführungsmaßnahmen zuzustimmen hat, wie etwa der Aufstellung von Finanz- und Investitionsplänen, wesentlichen Abweichungen von diesen sowie der Durchführung von Einzelmaßnahmen von großer wirtschaftlicher Bedeutung.

Daneben können dem Beirat jedoch auch Kompetenzen bei der Geschäftsführerbestellung sowie bei der Gewinnverwendung übertragen werden, auch die Frage, inwieweit der Gesellschafterkreis verändert oder erweitert werden kann, kann in die Kompetenz eines Beirats gelegt werden.

Schließlich kann einem Beirat auch die Funktion zukommen, bei gleichstarken Gesellschaftergruppen eine Blockadesituation, wie sie bei gegenläufigen Auffassungen eintreten kann, zu überwinden.

Von besonderer Bedeutung ist dabei die Frage, wie die Mitglieder des Beirats bestimmt werden. Legt man die Bestimmung in die Hände der zur Unternehmensnachfolge vorgesehenen Generation, besteht die Gefahr, dass diese sich genehme Beiratsmitglieder auswählt, die – schon, um wiederbestellt zu werden – ihr Amt im Sinne der eigentlich zu Kontrollierenden ausüben.

Als Alternative kommt deshalb in Betracht, die Beiratsmitglieder von vornherein festzulegen und diesen auch das Recht zur Bestellung von Ersatzmitgliedern (Adaption) zuzubilligen.

Zu diesem Zweck sollten Vorgaben über die Kompetenz der Beiratsmitglieder im Gesellschaftsvertrag enthalten sein.

Es ist darauf zu achten, dass im Beirat vor allen Dingen unternehmerisch erfahrene und nach Möglichkeit mit der Branche vertraute Persönlichkeiten vorhanden sind. Daneben kommen auch Berater in Betracht, die über besondere Erfahrungen im rechtlichen und steuerlichen Bereich verfügen.

D. Grundsätze meiner Beratung als Fachanwalt für Handels- und Gesellschaftsrecht

Meine vorstehenden Ausführungen haben verdeutlicht, dass das Erbrecht und das Gesellschaftsrecht über die erforderlichen Möglichkeiten für eine erfolgreiche Unternehmensnachfolgeregelung verfügt.

Diese Möglichkeiten müssen jedoch sinnvoll eingesetzt werden. Was jeweils zweckmäßig, sinnvoll und richtig ist, kann nur im Einzelfall geprüft und entschieden werden.

Für meine Beratungstätigkeit habe ich nachfolgende Grundsätze und Leitlinien entwickelt.

I. Präzise Kenntnis des Sachverhaltes sowie beteiligte Personen

Wesentliche Voraussetzung für eine sinnvolle Strukturierung der Unternehmensnachfolge ist für mich die präzise Kenntnis des zu regelnden Sachverhalts.

Dies setzt sowohl eine umfassende Aufnahme des Sachverhaltes durch strukturierte Besprechungen als auch eine umfassende Prüfung der bestehenden rechtlichen Grundlagen, insbesondere des Gesellschaftsvertrages voraus.

Im Vorfeld einer anwaltschaftlichen Besprechung ist es daher von erheblicher Wichtigkeit, sich ernsthaft mit den persönlichen Zielen und Motiven auseinanderzusetzen, sich ein klares Bild von dem eigenen Rollenverständnis zu machen und letztendlich die gewünschte Vorgehensweise zu skizzieren.

Unerlässlich ist weiter eine umfassende Bestandsaufnahme der rechtlichen Grundlagen des Unternehmens, der laufenden Verträge und ggfs. schwebender Auseinandersetzungen.

Weiter halte ich es für unbedingt erforderlich, die agierenden Personen, das Unternehmen und die in Betracht kommenden Nachfolger persönlich kennenzulernen, damit eine zutreffende Beurteilung der zu Grunde liegenden Interessen stattfinden kann.

Die jeweiligen Interessen, auch wenn sie divergieren, gilt es herauszufinden und mit den Beteiligten offen anzusprechen.

II. Interessenausgleich

Oft haben die scheidende und die kommende Generation sehr unterschiedliche Vorstellungen, sowohl hinsichtlich des Zeitpunkts der Unternehmensnachfolge als auch hinsichtlich der künftigen Struktur der Gesellschaft.

Häufig weichen auch die Interessen potentieller Nachfolger erheblich voneinander ab.

Zu unterscheiden ist zwischen Nachfolgern,

- die eine Funktion im Unternehmen wahrnehmen,

- denjenigen, die kapitalmäßig an diesem beteiligt bleiben wollen, und

- denjenigen, denen es in erster Linie darauf ankommt, das im Unternehmen angelegte Vermögen im Wege des Ausscheidens gegen Abfindung zu liquidieren

Diese vielfältigen, widerstreitenden Interessen müssen bei der Unternehmensnachfolgegestaltung zu einem Ausgleich gebracht werden. Die Hauptaufgabe besteht hierbei rechtliche Regelungen zu finden, um die optimale Vorsorge im Hinblick auf denkbare Konflikte treffen.

Bei alledem dürfen dabei die Interessen des Unternehmens nicht aus dem Auge verloren werden.

Dies ist schon deshalb erforderlich, weil sich in der Regel nur durch eine Sicherung des Unternehmens die Basis dafür schaffen lässt, auch den übrigen – nicht notwendigerweise mit dem Unternehmensinteresse übereinstimmenden – Vorstellungen Rechnung tragen zu können.

III. Gesellschaftsvertag (Satzung)

Der Konfliktvorsorge dient in erster Linie die Wahl der richtigen Gesellschaftsform sowie ein detaillierter, den individuellen Bedürfnissen Rechnung tragender und vorausschauender Gesellschaftsvertrag (Satzung), durch den die Kompetenzen der Unternehmensnachfolger sowohl untereinander als auch im Verhältnis zu verbleibenden Mitgesellschaftern geregelt werden.

Ohne diese Grundlage ist eine Unternehmensnachfolge stets ein unkalkulierbares Risiko.

IV. Abstimmung Gesellschaftsvertag und Testament

Es gilt der Grundsatz: Gesellschaftsrecht geht vor Erbrecht.

Unerlässlich ist daher eine exakte Harmonisierung zwischen dem Gesellschaftsvertrag einerseits und der Verfügung von Todes (Testament, Erbvertrag) andererseits.

V. Zukunftsorientierung

Von besonderer Wichtigkeit ist eine angemessene Balance zwischen der Festlegung künftiger Strukturen und der Bewahrung der notwendigen Flexibilität, durch die sichergestellt werden kann, dass das Unternehmen auch bei zukünftigen Änderungen in der Gesellschafterstruktur und Unternehmensführung erfolgreich weitergeführt werden kann.

VI. Steuerrecht

Zwingend müssen bei der Unternehmensnachfolgeplanung steuerliche Belange berücksichtigt werden. Unter im übrigen gleichwertigen Lösungen sollte die steuerlich günstigste gewählt werden.

Die zu erwartenden Erbschaftsteuern müssen rechtzeitig prognostiziert und geplant werden.

Es muss Vorsorge getroffen werden, dass die Unternehmensnachfolger die Steuerlast aufbringen können, ohne dem Unternehmen dadurch seinen finanziellen Handlungsspielraum zu entziehen.

Der Versuchung, die Unternehmensnachfolge ausschließlich nach steuerlichen Gesichtspunkten auszurichten und die übrigen Entscheidungsparameter außer acht zu lassen, sollte jedoch nicht nachgegeben werden. Dazu sind die zahlreichen anderen Gesichtspunkte, die ich in diesem Beitrag dargestellt habe, zu wesentlich.

Gemeinsam mit meinen Mandanten und in vertrauensvoller Zusammenarbeit mit Unternehmensberatern, Steuerberatern und Notaren entwickle ich erfolgversprechende Konzepte für die rechtliche Umsetzung der geplanten Unternehmensübergabe und setze diese in der anschließenden Vertragsgestaltung zielführend und rechtssicher um. Selbstverständlich stehe ich Ihnen auch persönlich für eine umfassende Beratung zur Verfügung.

Mein eBook “Unternehmensnachfolge”:

Zur leichteren Lesbarkeit dieses Artikels habe ich mein E-Book “Unternehmensnachfolge” für Sie vorbereitet. Ich stehe Ihnen jederzeit gerne für Fragen zur Verfügung.

Diese Broschüre bietet zahlreiche Informationen und praktische Tipps für Unternehmer und ihre Nachfolger und kann online eingesehen und auch kostenfrei heruntergeladen werden.

Zur optimalen Abrundung dieses Themas empfehle ich außerdem die Broschüre:

Unternehmensnachfolge – Die optimale Planung (externe Quelle: www.bmwi.de)

Fachartikel – M&A: Abenteuer Unternehmensverkauf –

Ein einmaliges Projekt für die meisten Unternehmer

al051117ks-250420rd-071223rdrs-150424